Podatek cukrowy w ujęciu narzędzia Pigou

Podatek cukrowy został wprowadzony w Polsce wraz z dniem 1 stycznia 2021 r. Uznawany jest on za przykład podatku Pigou opracowanego przez A. Pigou w XX wieku.

Podstawowym problemem, zauważonym przez ekonomistę, było generowanie negatywnych efektów zewnętrznych przez podmiot (w przypadku omawianego problemu przez przedsiębiorstwa), mających wpływ na osoby trzecie, przy jednoczesnym nieuzyskiwaniu z tego tytułu rekompensaty dla wspomnianych podmiotów. Podatek Pigou, w swoim założeniu, ma korygować tę niedoskonałość poprzez obciążenie sprawcy negatywnych efektów zewnętrznych kosztami. Dzięki temu musi on w swoim działaniu uwzględnić koszt społeczny, który generuje jego działalność.

Podatek cukrowy w swoim założeniu nakładany jest na towary (w tym przypadku mowa będzie o napojach) zawierające wysoką zawartość cukru, substancji słodzących, tauryny czy kofeiny. Głównym jego celem jest wpłynięcie na producentów szkodliwych produktów w taki sposób, aby doprowadzić do zredukowania ich produkcji czy podwyższenia ceny, co zaś zgodnie z prawem popytu celowo prowadzi do obniżenia konsumpcji. Konsekwentnie podatek ma także oddziaływać na konsumentów w postaci obniżenia popytu na wyżej wskazane produkty oraz przekonać do substytucji ich zdrowszymi wersjami.

Przyczynami dążenia do osiągnięcia wskazanych celów są powiązane z nadmiernym spożyciem cukru choroby, a w konsekwencji wzrost kosztów opieki zdrowotnej, co prowadzi do pogorszenia dobrobytu i zadowolenia społeczeństwa.

Przyczyny wprowadzenia podatku cukrowego w Polsce

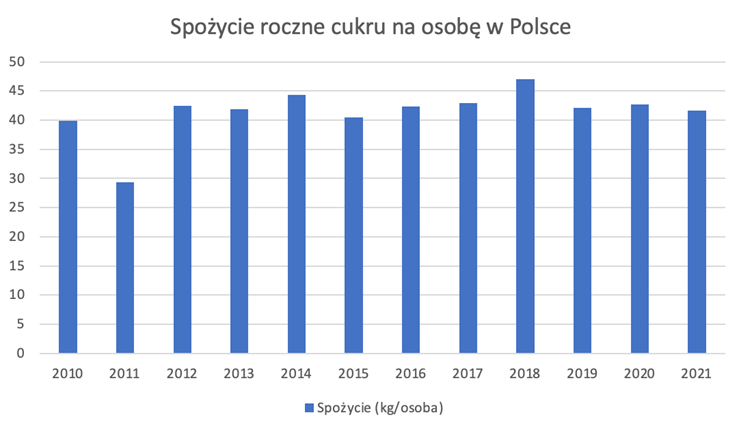

Jak można zauważyć, roczne spożycie cukru, przypadające na jedną osobę, w Polsce wynosi średnio ponad 40 kilogramów na osobę. Nagły wzrost tego udziału w roku 2012 utrzymuje swoją wysoką tendencję przez następne lata. Część z tego cukru spożywamy w napojach, na które z tego powodu został nałożony podatek. W raporcie NFZ „Cukier, otyłość – konsekwencje” (2019) zwrócono uwagę na fakt, iż osoby, których zgon jest możliwy do powiązania z nadmierną konsumpcją napojów słodzonych, żyją o średnio 15 lat krócej niż osoby w ich wieku.

Źródło: opracowanie własne na podstawie danych z GUS

Tym samym korygowanie skutków nadmiernego spożycia cukru jest przykładem zastosowania podatku Pigou. Producenci napojów słodzonych oddziałują na konsumentów nie rekompensując im szkód poniesionych w wyniku ich konsumpcji, w tym przypadku takich jak choroby czy koszty związane z koniecznością leczenia chociażby cukrzycy. Poprzez podatek, producent zmuszony jest włączyć koszt wyrządzonych przez siebie szkód do własnego rachunku kosztów wewnętrznych, przez co zmuszony jest uwzględniać nie tylko to, ile kosztuje go produkcja, ale także to, jakie skutki może ona mieć dla konsumentów.

Podatek cukrowy w Polsce – jakie obciążenia?

Podatek cukrowy składa się z dwóch rodzajów opłat – stałej oraz zmiennej.

Pierwsza z nich wynosi 0,50 zł na każdy litr napoju, w którym zawartość cukru wynosi co najwyżej 5 g w 100 ml lub jeśli występuje w produkcie jakakolwiek ilość przynajmniej jednej substancji słodzącej.

Opłata zmienna z kolei wynosi 0,05 zł i nakładana jest na każdy kolejny gram cukru powyżej wskazanych wcześniej 5 g w 100 ml.

Ponadto za obecność́ tauryny lub kofeiny producent musiał dopłacić 0,10 zł za litr napoju. Niższą opłatę, w przypadku obecność powyżej 5 g cukrów w 100 ml napoju, miały produkty, w których udział soku owocowego/warzywnego/owocowo-warzywnego wynosi co najmniej 20% składu surowcowego, a także wszelkie napoje izotoniczne (tzw. izotoniki). Wskazane napoje miały mieć doliczoną wyłącznie opłatę zmienną, zaś rezygnowano w ich przypadku z części stałej.

Wpływ wprowadzenia podatku cukrowego na producentów

Każde wprowadzenie nowego obciążenia na producentów wiąże się bezpośrednio z podwyższeniem kosztów produkcji. W przypadku podatku cukrowego, odnotowano jego znaczący wpływ na koszty zmienne produkcji, gdyż zależy on od ilości wykorzystanego cukru w procesie wytwarzania, a więc także i od ilości wyprodukowanego produktu ogółem. Ponadto przedsiębiorstwa już w roku wprowadzenia omawianego obciążenia finansowego, działały w niekorzystnych dla nich warunkach przez pandemię, która miała wpływ na wyższe ceny czynników produkcji oraz często ograniczonych możliwościach prowadzenia działalności gospodarczej, co wynikało z obostrzeń.

Zwyżki kosztów nie są korzystne dla producentów zwłaszcza, iż w krótkim okresie, w sytuacji niemożności pokrycia wygenerowanym przez nie przychodem kosztu stałego (niezwiązanego z produkcją) oraz części kosztu zmiennego, są one zmuszone albo do zakończenia produkcji, albo do zmniejszenia ilości produkowanych dóbr, co oznacza zmniejszenie zysku. Sytuacja, w której producent musi działać w warunkach niższego zysku nie jest dla niego korzystna, dla przykładu w sytuacji, gdy dąży on do utrzymania pozycji na tle konkurencji; musi wtedy ponosić określone wydatki inwestycyjne przy niedoprowadzaniu do zmniejszenia produkcji zapewniającej mu przychód.

Dodatkowe obciążenie finansowe spowodowało konieczność przerzucenia części wysokości podatku cukrowego na konsumentów, co widoczne było (i nadal jest) w postaci wzrostu cen napojów słodzonych.

Przykładowo, ceny produktów w 2021 r. w stosunku do roku poprzedniego wzrosły średnio o 36% jeśli chodzi o napoje gazowane, przy jednoczesnym spadku wolumenu sprzedaży powyżej 20%, napoje energetyczne, z kolei, odnotowały wzrost cen o około 15% przy jednoczesnym wzroście ilości zakupywanej o 4%. Tym samym, jak można zauważyć, podatek cukrowy nie odstraszył wszystkich konsumentów, a nawet odnotowany został w niektórych przypadkach wzrost wolumenu sprzedaży.

Wpływ cen na zachowania konsumentów

Zgodnie z prawem popytu, im wyższa cena dobra, tym mniejsza jego ilość przez nas zakupywana. W przypadku napojów gazowanych zależność ta jak najbardziej została zachowana. Wynikało to także faktu, iż wydatek na napój miał swój większy udział w dochodzie danego konsumenta, przez co byli oni mniej skłonni nabyć to dobro. Ponadto istotna jest także i ilość dostępnych na rynku substytutów, co miało wpływ na większy wzrost cen, aniżeli spadek wolumenu sprzedaży napojów gazowanych. Kategoria taka jak „napoje gazowane” jest obszerna i można w niej znaleźć, nawet po wprowadzeniu podatku cukrowego, tańsze alternatywy w stosunku do naszych ulubionych, o wiele droższych napojów. Tym samym doszło do efektu substytucyjnego, przez co spadek popytu nie był aż tak duży.

Zaprzeczenie prawa popytu występuje natomiast w przypadku napojów energetycznych.

Można zauważyć, iż mimo wzrostu ich cen, ilość sprzedanych sztuk wzrosła. Niestety, ale w społeczeństwie napoje energetyczne są popularyzowane i w dalszym ciągu ich spożywanie nie jest w znaczniej ilości przypadków uważane jako coś negatywnego, zwłaszcza wśród młodych osób. Inną potencjalną przyczyną może być wystąpienie efektu tzw. owczego pędu – konsumenci nabywają je, bo inne osoby tak robią, przez co nie zwracają uwagi na wzrost ceny, gdyż nie ma ona dla nich w tym momencie większego znaczenia. Ponadto napoje energetyczne w dalszym ciągu nie posiadają bliskich wobec siebie substytutów – jedynym z nich jest kawa, która często jest droższa aniżeli napój energetyczny, co implikuje brak zmiany zakupywanego dobra.

Próby obejścia podatku cukrowego przez producentów

Producenci, z racji kierowania się głównie dążeniem do osiągania zysku, muszą zachęcać konsumentów do nabywania ich produktów, pomimo zaistniałego obciążenia fiskalnego. Jednym z takich sposobów jest celowe zmniejszanie opakowania (ang. downsizing). Dzięki takiemu posunięciu cena automatycznie jest niższa, gdyż posiada mniej napoju i tym samym niższa jest wartość nałożonego podatku. Konsumenci często nie zdają sobie z tego sprawy, iż producent zmniejszył pojemność butelki przykładowo z 2 l do 1,5 l. Widząc niższe ceny produktu w stosunku do konkurencyjnych, zwłaszcza w 2021 czy obecnie, kiedy zmagamy się z wysoką inflacją, decydujemy się na ich zakup, nie porównując ich w sposób szczegółowy.

Często, jednakże, nawet nie cena sama w sobie w tym przypadku jest kluczowa, a poczucie lojalności wobec marki czy produktu. Część z nas nawet i przez pryzmat sposobu reklamowania jest w stanie podjąć decyzje o zakupie danego dobra. Przedsiębiorstwo często za pomocą reklamy wpływa na naszą świadomość i wzbudza potrzebę posiadania czy używania danego produktu poprzez wyróżnienie go na tle konkurencyjnych produktów, podkreślając jego konkretne cechy.

Przywiązanie bądź lojalność konsumenta także odgrywają kluczową rolę w podejmowanych przez nas decyzjach.

W niektórych przypadkach jesteśmy niewrażliwi na zmiany cen i mimo ich wzrostu dalej nabywamy ten sam produkt, gdyż konkurencyjne potencjalnie nie spełniają naszych oczekiwań czy nie wykazują dla nas tej samej użyteczności.

Podsumowanie

Podatek cukrowy jako narzędzie Pigou może przyczynić się do internalizacji kosztów społecznych związanych z nadmiernym spożyciem cukru, a także motywować konsumentów do zmniejszenia jego spożycia. Poprzez nałożenie opłaty na towary, które przynoszą szkodę społeczeństwu, podatek cukrowy ma na celu zmuszenie producentów do uwzględnienia pełnych kosztów swojego działania, w tym kosztów społecznych, takich jak problemy zdrowotne związane z otyłością, chorobami serca oraz cukrzycą. Wprowadzenie podatku cukrowego może jednak mieć konsekwencje ekonomiczne i społeczne, takie jak wzrost cen produktów zawierających cukier i potencjalne nierówności społeczne w przypadku wpływu na grupy o niskich dochodach. Ocena skuteczności jego wprowadzenia na przykładzie Polski jest trudna, głównie ze względu na możliwości obejścia jego zapłaty czy zachowania konsumentów, które niekoniecznie da się w dłuższym okresie przewidzieć.