Inflacja, spadek tempa inflacji i deflacja to pojęcia, które wpływają na ekonomię i życie codzienne konsumentów. Warto zrozumieć, czym dokładnie są te terminy i jak oddziałują na gospodarkę.

Inflacja: podwyżki cen i ich wpływ

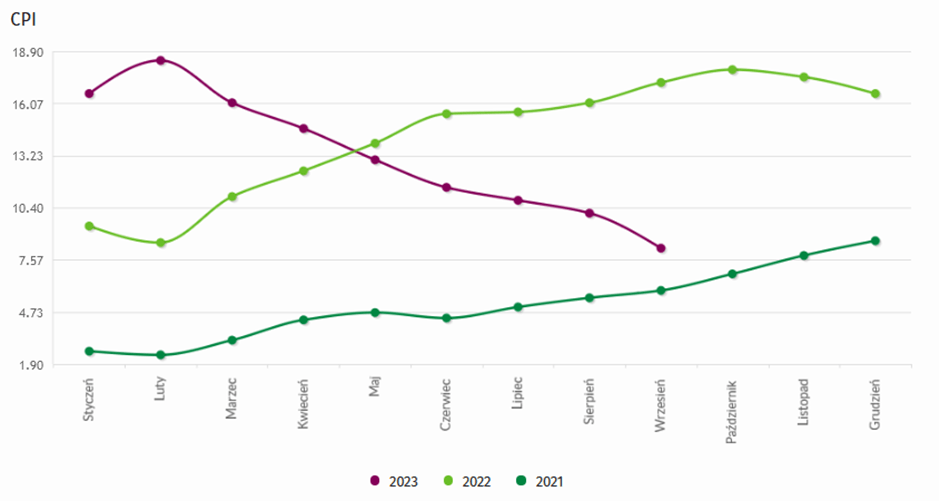

Inflacja to ogólny wzrost cen towarów i usług w gospodarce. Niewielka inflacja w większości rozwiniętych gospodarek jest zjawiskiem trudnym do uniknięcia. Inflacja może być spowodowana różnymi czynnikami, takimi jak wzrost kosztów produkcji, wzrost popytu na dobra i usługi czy polityka pieniężna prowadzona przez banki centralne.

Skutki inflacji mogą być zarówno pozytywne, jak i negatywne. Dla przedsiębiorców i właścicieli nieruchomości może to oznaczać większe zyski, podczas gdy konsumenci odczuwają spadek siły nabywczej (realnej wartości) swojego pieniądza. Wysoka inflacja może prowadzić do destabilizacji gospodarki, utraty wartości pieniądza i niepewności ekonomicznej.

Źródło: https://stat.gov.pl/wykres/1.html

Spadek tempa inflacji: relatywna ulga

Spadek tempa inflacji (długotrwały – zwany również deflacją) oznacza spowolnienie wzrostu cen lub nawet ich obniżenie. Może być chwilowy – wówczas nie jest to deflacja i nie prowadzi do spadku cen, które chociaż wolniej, nadal rosną, tak jak w przypadku obecnej sytuacji w Polsce. Na pierwszy rzut oka wydaje się to korzystne, jednak w rzeczywistości może prowadzić do wielu problemów. Konsekwencją spadku tempa inflacji dla firm mogą być trudności z utrzymaniem zysków, co z kolei prowadzi do zwolnień pracowników i kryzysu inwestycji.

Jest to szczególnie niebezpieczne, jeśli spadek tempa inflacji powoduje spiralę deflacyjną – sytuację, w której ogólny poziom cen spada; taki stan rzeczy może spowodować, że konsumenci przestaną wydawać pieniądze, oczekując dalszych obniżek cen. To z kolei prowadzi do dalszego spadku popytu i może wpędzić gospodarkę w błędne koło recesji.

Jak radzić sobie z inflacją, spadkiem tempa inflacji i deflacją?

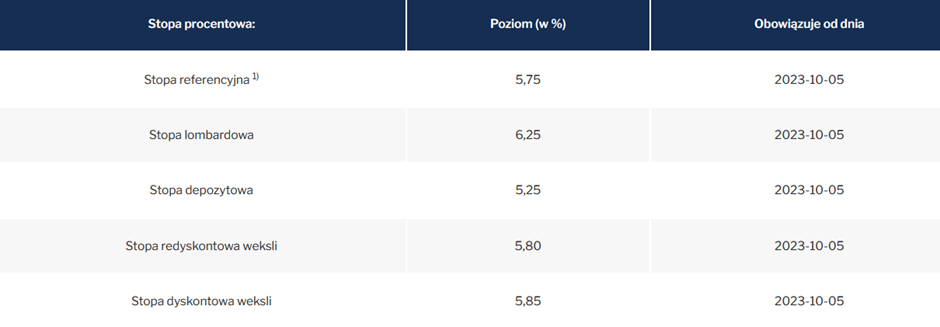

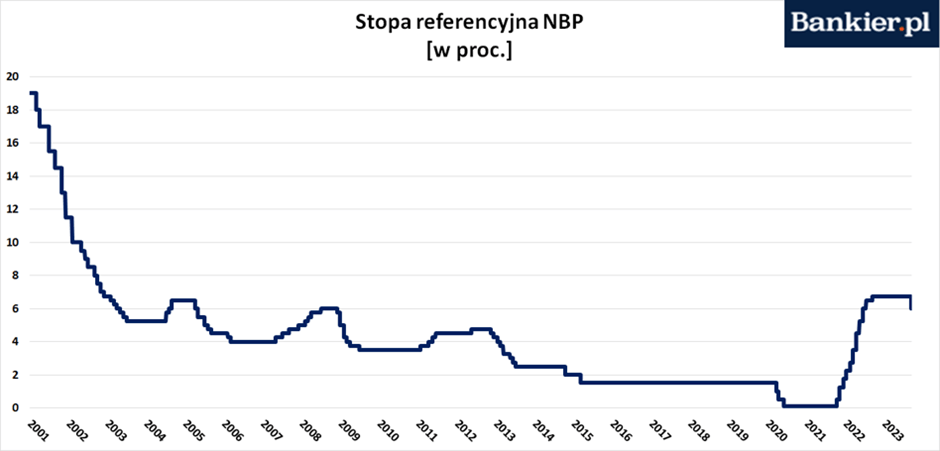

Banki centralne takie jak Rezerwa Federalna w Stanach Zjednoczonych, śledzą wskaźniki inflacji i starają się zarządzać gospodarką w taki sposób, aby utrzymać inflację na umiarkowanym poziomie, zazwyczaj w okolicach 2% rocznie. Mają również narzędzia do kontroli inflacji, takie jak stopy procentowe i programy ilościowego luzowania pieniądza. Luzowanie ilościowe to działanie w ramach polityki pieniężnej polegające na tym, że bank centralny nabywa z góry określoną ilość obligacji rządowych lub innych aktywów finansowych w celu pobudzenia aktywności gospodarczej.

Źródło: https://nbp.pl/polityka-pieniezna/decyzje-rpp/podstawowe-stopy-procentowe-nbp/

Konsumenci i inwestorzy powinni śledzić wskaźniki inflacji, np. wskaźnik cen towarów konsumpcyjnych (CPI) i wskaźnik cen producentów (PPI), aby dostosować swoje strategie finansowe. W przypadku spadku tempa inflacji lub deflacji, warto zastanowić się nad dywersyfikacją portfela inwestycyjnego i utrzymaniem aktywów ochronnych, aby nie dopuścić do negatywnych następstw tych zjawisk.

Narodowy Bank Polski obniża po raz kolejny stopy procentowe

Narodowy Bank Polski (NBP) przyjmuje strategię, która odbiega od obserwowanych w innych kluczowych bankach centralnych na całym świecie. W czasach gdy wiele instytucji finansowych zwiększa stopy procentowe, NBP podjął decyzję o ich obniżeniu po raz kolejny 7 października. To krok, który może wywołać różnorodne reakcje w społeczeństwie i ma wpływ zarówno na osoby spłacające kredyty, jak i na te, które dbają o oszczędności.

Źródło: https://www.bankier.pl/wiadomosc/Stopy-procentowe-NBP-Jest-decyzja-RPP-lipiec-2023-8574510.html

Obniżone stopy procentowe – ulga dla kredytobiorców

Na pierwszy rzut oka decyzja NBP o obniżeniu stóp procentowych przynosi ulgę kredytobiorcom w Polsce. Osoby, które mają kredyty hipoteczne lub inne zadłużenia, mogą odczuć niższe koszty obsługi tych zobowiązań. Dla wielu milionów Polaków jest to wiadomość na wagę złota, ponieważ spłacanie kredytów staje się mniej obciążające.

Ceny oszczędności – obawa o najbardziej oszczędnych obywateli

Obniżenie stóp procentowych ma wpływ na osoby, które starannie gromadzą oszczędności na przyszłość. Najbardziej oszczędne obywatelki i obywatele, którzy liczyli na zyski z lokat bankowych i innych oszczędnościowych produktów finansowych, teraz mogą odczuć spadek swoich dochodów pasywnych.

Jednym z głównych skutków obniżonych stóp procentowych jest to, że banki komercyjne zazwyczaj obniżają oprocentowanie lokat i oszczędności, co oznacza, że inwestorzy czerpią mniejsze korzyści z ulokowanego kapitału. Dla osób, które planują emeryturę lub długoterminowe cele oszczędnościowe, takie obniżki mogą stanowić problem.

Równowaga i wyważone podejście

W tej sytuacji NBP jest stawiany przed wyzwaniem utrzymania równowagi między wspieraniem wzrostu gospodarczego poprzez obniżenie kosztów zadłużenia a zachowaniem ostrożności w zakresie kontroli inflacji oraz zabezpieczenia interesów osób oszczędzających. Przyszłość polityki monetarnej i jej wpływ na polską gospodarkę i społeczeństwo będzie w dużej mierze zależała od globalnych trendów ekonomicznych oraz zdolności NBP do adaptacji do zmieniających się warunków rynkowych.

Prognozy PKB – czy kryzys już za nami?

Międzynarodowy Fundusz Walutowy obniżył prognozę dynamiki PKB Polski w 2023 roku do 0,6% z 1,2%, a na 2024 rok zrewidował do 2,3% z 2,2% – wynika z najnowszej wersji cyklicznego raportu MFW World Economic Outlook. MFW pozostawił bez zmian prognozy wzrostu światowego PKB na 2023 rok na poziomie 3%, a na 2024 rok obniżył do 2,9%.

“Według naszych najnowszych prognoz globalny wzrost gospodarczy spowolni z 3,5% w 2022 r. do 3% w tym roku i 2,9% w przyszłym roku, co oznacza spadek o 0,1 punktu procentowego na 2024 r. w porównaniu z naszymi lipcowymi projekcjami. Jest to wynik znacznie poniżej średniej historycznej. Inflacja zasadnicza w dalszym ciągu spada – z 9,2% w 2022 r. w ujęciu rdr, do 5,9% w tym roku i 4,8% w 2024 r. Prognozuje się, że inflacja bazowa, po wyłączeniu cen żywności i energii, również będzie spadać, choć w bardziej stopniowy sposób niż inflacja ogółem, do 4,5% w 2024 r.” – czytamy w raporcie MFW.

Podsumowując, inflacja, spadek tempa inflacji i deflacja to kluczowe pojęcia ekonomiczne, które mają wpływ na gospodarkę i życie codzienne. Zarządzanie tymi zjawiskami jest zadaniem banków centralnych i rządu, ale również indywidualnych inwestorów. W międzyczasie, kredytobiorcy mogą korzystać z niższych rat kredytów, podczas gdy oszczędzający będą musieli poszukiwać bardziej zrównoważonych strategii inwestycyjnych. Warto być świadomym tych kwestii i dostosowywać swoje decyzje finansowe do zmieniającej się sytuacji gospodarczej.

Autor: Marek Matysek

Korekta: Basia Kowalczyk

Bibliografia:

https://pl.wikipedia.org/wiki/Inflacja

https://pl.wikipedia.org/wiki/Deflacja_(ekonomia)